投資商品の中でもREITという投資がありますが、どんな商品でありますかご存知でしょうか?

不動産投資をしようとしたら、高額な投資資金が必要になってきますので現実的ではありません。

そこで少額から始められる、不動産投資であるREIT(リート)という仕組みがあります。

REITはアメリカで生まれ、「Real Estate Investment Trust」の略でREITと呼ばれており、日本では頭にJAPANの「J」をつけて「J-REIT」と呼ばれています。

不動産へ直接投資をするのでは多額の資金が必要になってきますが、みんなで資金を集め少額から投資が可能になり、分配金が出る事から人気を高めている投資法の一つになっています。

そもそもREITとは

多くの投資家より集めた資金で、オフィスビルや商業施設・マンションなど複数の不動産などを購入し、その賃貸収入や売買益を投資家に分配する投資法であります。不動産に投資を行いますが、法律上不動産投資信託になります。

高利回りで魅力的なところから、ご自分のポートフォリオに10%ほど取り入れるなどバランスの取れた資産形成を目指せます。

REIT投資のメリット

現物の不動産を持たず、大勢の投資家から資金を集める事から少額投資が可能な投資商品になります。

J-REITの決算が行われる際に投資家に対して支払われるお金を、「分配金」といいます。株式会社で言えば、配当金に相当するお金です。

J-REITの多くは年に2回決算があり、運用が順調であれば2回分配金を受け取れます(年1回決算のJ-REITもあります)

通常の株式会社や有限会社などであれば、会社があげた税制上の所得に対して法人税がかかり、また次の事業に向けた「内部留保」も差し引かれ、その残りを原資として配当金が支払われます。

J-REITの場合は、収益の90%超を分配するなどの一定の条件を満たせば実質的に法人税がかからず「内部留保」もないので、収益がほぼそのまま分配金として出されます。

J-REITは一般の株式などに比べると、投資家に分配金を出しやすい金融商品といえます。

J-REITは分配金利回りは平均3.5%前後!

REIT投資のリスク

元本保証ではないので株式のように値下がりのリスクがあります。また、賃料・地価の下落などにより分配金が減るというリスクがあり、地震津波など災害による物件損壊リスクなども伴います。

REITは高利回り!?魅力ある商品!

REITの市場規模は株式市場の3%に値します。

業態はおおよそ6つに分かれ、住宅(居住用のマンションなど)・オフィスビル・物流施設・ホテル・ヘルスケア(高齢者向けのシニア住宅に投資)・商業施設の物件に投資をしています。

REITは3〜8%の高利回りで分配金の原資は不動産の賃料など安定的が魅力があります。

銘柄選び

60銘柄以上ある銘柄の中から個別REITを選択

数多くの銘柄から個別で選択をしていくのは難しいものです。一つ一つ銘柄の数値をみていき、投資先対象であるかの判断をしていきます。代表銘柄としては、アドバンス・レジデンス投資法人などがありますが、優秀なだけに高額購入となるのも頭に入れておかなくてはなりません。

また、GLP投資法人という銘柄は高格付の『AA』を取得。投資口価格はやや低価格となっており、分配金推移も右肩上がりとなっており、今後の動きをみておきたい銘柄になっております。

アドバンスレジデンス投資法人の特徴は最大規模のREITで伊藤忠グループがスポンサーで格付けはAAで優秀!分配金は安定で微増傾向

銘柄選びが難しく感じる方の選択

市場全体に連動するインデックスファンド(「東証REIT指数」や「日経平均」「S&P500」など、市場全体の動きを表す数字)の選択もあります。

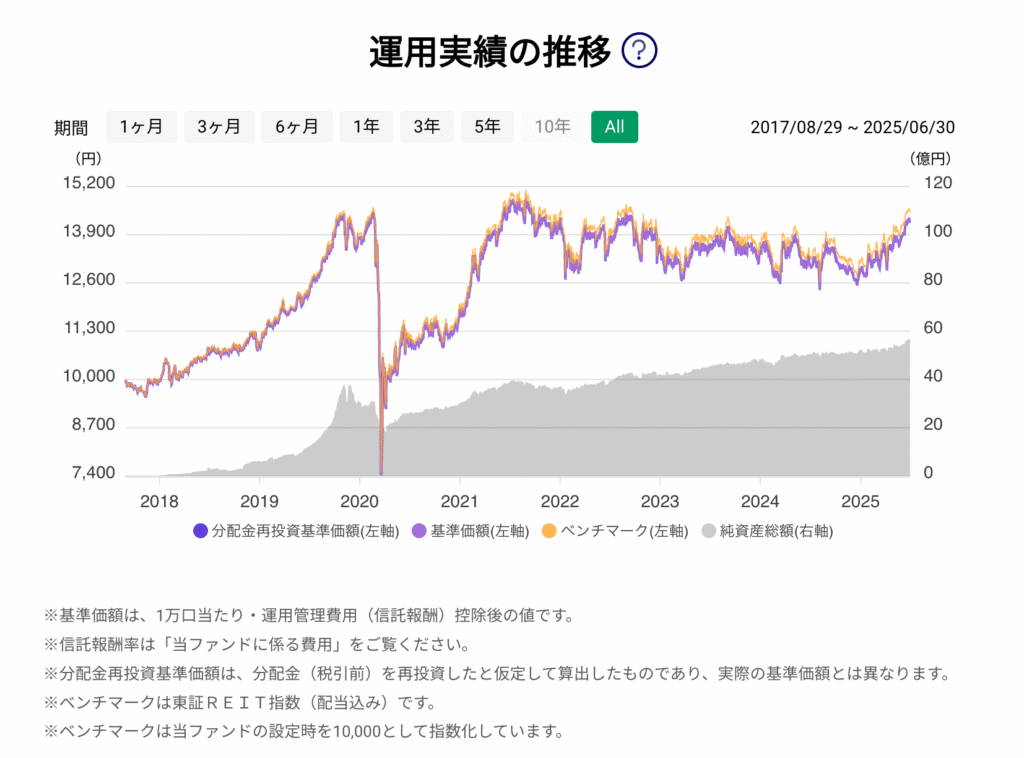

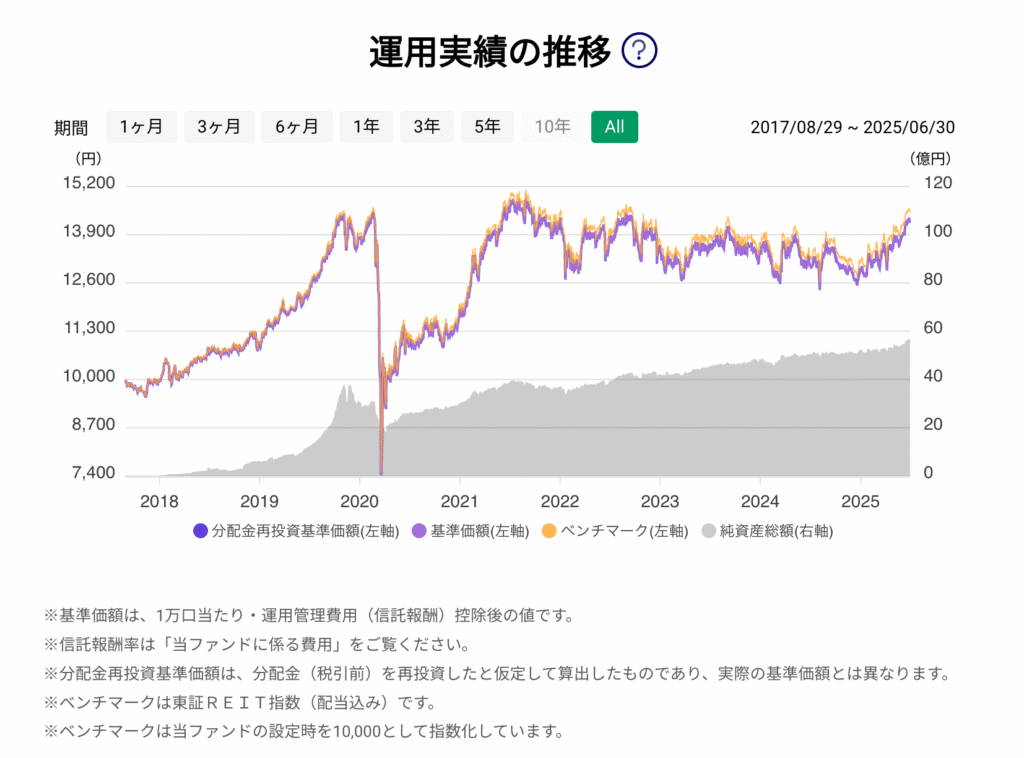

数ある中のSmart-iスマートアイ Jリートインデックスは東証REIT指数が2003年から現在まで4倍になっており、実際に運用実績を確認してみました。

Smart-iスマートアイ Jリートインデックスとは・・・

日本国内の不動産投資信託(Jリート)全体に幅広く投資する

👉 東証REIT指数に連動する運用成果を目指すインデックス型ファンド

👉 少額から投資可能で、信託報酬がかなり低め

実際に少額から購入が出来るのか、調べて実践をしてみました

少額からスタート出来る!実際に買ってみました

『Smart-iスマートアイ Jリートインデックス』の銘柄を調べてみると下の画面のように100円から購入が出来る事が分かりました。

長期投資を考え、まずは10,000円分をNISA枠で購入してみました。

上から順に金額を決めて、NISA枠を選択し購入金額を入力・分配金は再投資とし買い付けをしてみました。

操作画面はここまでで終了!実際に購入をしてみると簡単に操作が出来ました。

NISA枠を利用し、運用金額を増やしながら資産形成であるバランスの取れたポートフォリオを期待したいと思います。

米国株投資にするという選択

米国株投資にすると考えた場合は、IYRという銘柄が優秀であると思います。

2000年のファンド設立以来、20年のトータルリターンが約10%であり優秀な投資先であります。

IYRを分かりやすく例えると…「アメリカの不動産街にまとめてアパートとオフィスを買った大家さん」になるイメージです

また、SPYDという高配当ファンドもあげられREIT割合が高く投資先には最適であると感じます。

SPYDを分かりやすくすると、S&P500の中から高配当株上位80銘柄に投資します「安定収入のある働きを80人雇って、配当というお給料をもらう」というイメージです

学びから得た知識

📈 メリットを考えたら

- 安定した配当収入

REITは不動産収入がベースなので、株より安定した配当が期待できる - インフレ対策になる

家賃収入は物価に連動しやすく、長期的に価値を守る可能性あり - 分散投資が簡単

小額からでも世界中の不動産に分散できる

📉 デメリット

- 金利上昇に弱い

金利が上がるとREIT価格は下がりやすい - 値動きは意外と大きい

株と同じくらい上下する年もあるので、精神的に揺さぶられる - 長期でも元本割れの可能性

国やエリアの不動産市況が悪いと、20年でもマイナスになることも

投資は長期期間、適正なリスクを伴いながら将来への資産を増やし、今現在の生活も豊かにする人生の学びの場であると思います。「買ったらほったらかし」でも分配金は受け取れますが、定期的な状況確認と資産全体のバランス調整が長期保有のカギであると感じました。